将来の生活のために、また今後独立を考えていて、そのための準備として副業を始めたと思いますが、いざ副業で収入が発生すると「税金ってどうするんだろう?確定申告はやらなきゃいけないのかな?」と疑問に持つと思います。

実際に学校でお金に関する勉強は一切せず、社会人になってからも税金は会社が全て行ってくれるので、税金や確定申告について知らなくて当然です。

そこで、副業で収入を得た方が間違って脱税をしないためにも、正しい確定申告についてお伝えしようと思います。

副業の活動で収入が発生したからといって必ず確定申告をするわけではなく、副業の年間所得が20万円を超えた場合のみ、確定申告をしなければなりません。

「所得と収入の違いは何?」と疑問に思う方もいると思いますが、所得は収入から経費を差し引いた金額です。会社員の場合は、【給料=所得】と認識して頂いて問題ありません。

経費の範囲は「副業に関わる支出」なのですが、少しわかりづらいと思いますので、下記に経費の具体例を記載しました。

| 勘定科目 (経費の分類) |

具体例 |

|---|---|

| 地代家賃 |

|

| 旅費交通費 |

|

| 会議費 |

|

| 通信費 |

|

| 仕入費 |

|

| 車両費 |

|

| 消耗品費 |

|

| 雑費 | 上記勘定科目に分類できない副業に関わる支出 |

原則は副業の年間所得が20万円以下の場合は確定申告をする必要はないですが、「副業が給与所得のみの場合」と「複数の副業の総所得が20万円を超える場合」下記のような場合は確定申告をする必要があります。

本業は会社員として給料(給与所得)を貰い、副業もアルバイトやパートなどで給料(給与所得)を貰っていた場合は、所得金額関係なく確定申告が必要になります。

アルバイトやパートの場合でも、労働時間ではなく、成果物に対して支払われる給料は「事業所得」あるいは「雑所得」に該当するので、年間20万円以下の場合は確定申告をする必要はありません。

どちらか不明な方は、給料を貰っている会社に確認してみましょう。

例えば事業を2つやっており、それぞれの所得が15万円ずつだった場合は、総所得が20万円を超えるので、確定申告する必要があります。

副業のアルバイトなどの給与所得が5万円で、副業の事業所得が10万円の場合、確定申告をする必要はありますが、確定申告の計算に副業の事業所得分を含む必要はありません。

副業の年間所得が20万円以下でも確定申告が必要な場合の他に、確定申告をした方がお得になる場合があります。

それが、「副業の所得が赤字の場合」と「副業の所得が源泉徴収されていた場合」です。

所得とは、収入から経費を差し引いたものであり、副業を始めてから初年度は赤字になる場合も少なくありません。

では、副業が赤字の場合はどうなるかと言うと、本業の給料の所得から副業の赤字分を相殺することができ、これを「損益通算」と呼びます。

| 本業の所得 | 副業の所得 | 総所得 |

|---|---|---|

| 300万円 | -100万円 | 200万円 |

当然、総所得が減るので、所得税と住民税の納税額が抑えることができます。

ただし、損益通算は自分で確定申告をしないと適用されず、また所得区分が「不動産所得」「事業所得」「譲渡所得」「山林所得」の場合のみ使える制度です。

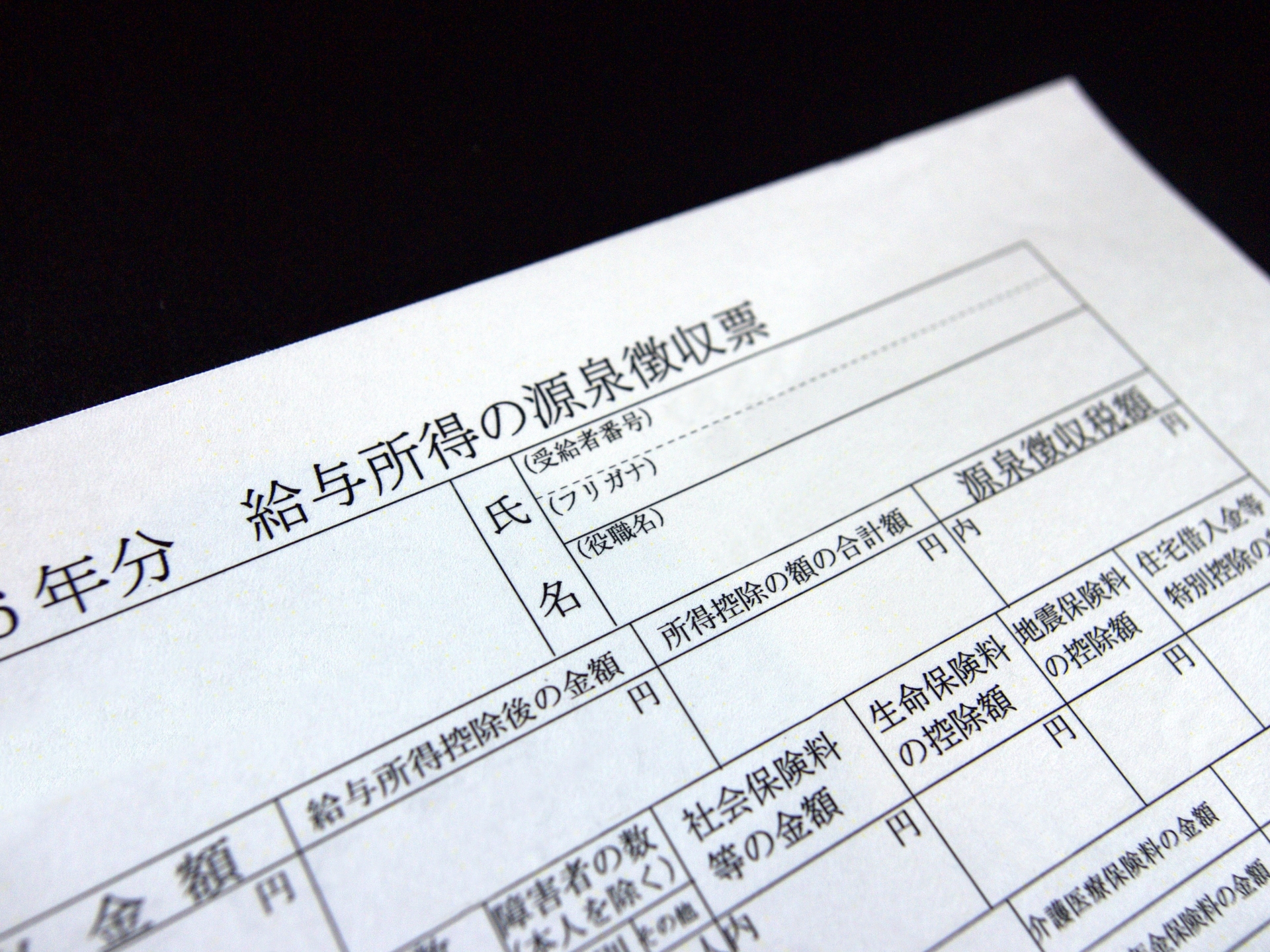

企業から仕事を単発で請負っている場合や、アルバイトやパートの給料などで、支払われたお金に対して既に源泉徴収されている場合があります。

この場合、本来支払わなくてい所得税を余計に支払っていることになるので、確定申告(還付申告)をすることで、余計に支払いすぎている所得税を取り返すことができます。

副業の年間所得が20万円を超えていた場合でも、確定申告が不要な場合があります。

それが、源泉分離課税の場合です。

株等で証券口座を開設するときに、「特定口座」と「普通口座」のどちらかを選べると思います。

特定口座は、株の売買で発生した利益に対して、証券会社が税金を差し引いて振り込んでくれるため、所得が20万円を超えた場合でも、確定申告する必要はありません。

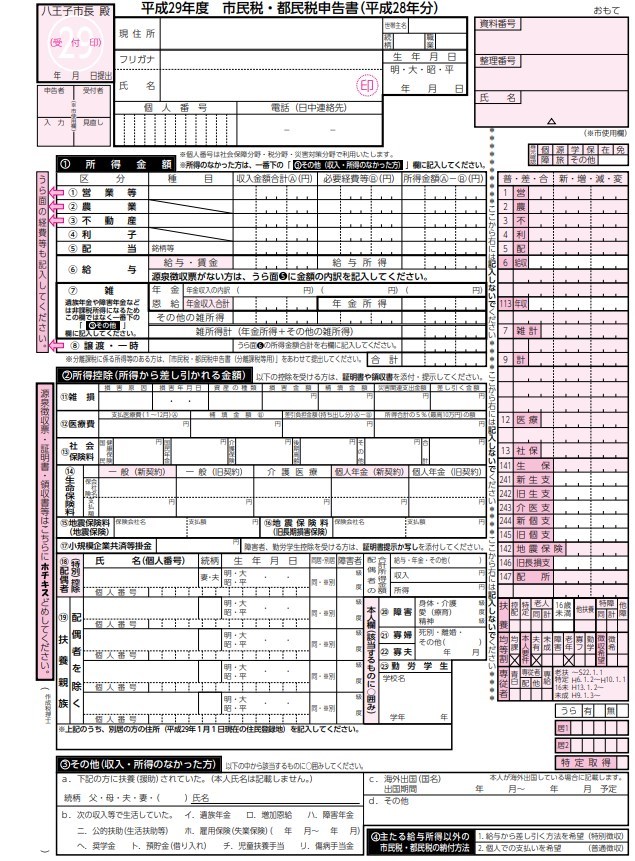

副業の年間所得が20万円以下の場合は確定申告をする必要はないですが、住民税申告をする必要があります。

一般の方が支払う税金は、主に「所得税」と「住民税」ですが、確定申告は所得税を算出するのに対し、住民税は「住民税申告」によって納税が決定します。

住民税申告という言葉を聞きなれない方が多いのには理由があり、日本では所得税は申告納税制度に対し、住民税は賦課課税方式といって、役所が納税額を計算してくれます。

ただし、役所が住民税申告を作成する際に「確定申告書」をもとに計算しているため、副業の年間所得が20万円以下の所得があるが確定申告をしない場合は、住民税申告書を提出する必要があります。

会社が副業を禁止しているにも関わらず、副業に取り組んでいる方は、住民税申告書の書き方には十分気を付けましょう。

所得税は当年度の所得によって納税額が決まるので、年末調整された源泉徴収票を会社から受け取り、その後に副業分の所得税を納付すれば会社に副業がバレることはありません。

しかし、住民税は前年度の所得によって納税額が決定するので、毎月源泉徴収される住民税は、前年度の副業の所得が含まれた金額になってしまうため、会社の経理担当にバレてしまう可能性があります。

そこで、住民税も会社を経由して納税(特別徴収)するのではなく、自分で税務署に直接納税(普通徴収)することができます。

この住民税の徴収方法の切り替えが、住民税申告書にあります。

住民税申告書の「給料・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」という項目で、「自分で納付する」という欄に○印をすれば、普通徴収に切り替えることができます。

会社で副業が禁止の方は十分気を付けましょう。

副業の総所得が年間20万円を超えているにも関わらず確定申告をし忘れた場合、「附帯税」の支払い義務が発生します。

附帯税は税金の未納に対してかけられる税金で、副業の確定申告し忘れに課せられる附帯税は下記の4つです。

附帯税の税率は未納期間が長いほど高い税率を課せられるため、できる限り早く税金を収めることが懸命です。

確定申告の管轄は税務署なので、わからないことは全て税務署に問い合わせれば細かく教えてくれます。

ここでは、基本的な手順と、手続きに必要な書類についてお伝えします。

確定申告の手順は下記の通りです。

必要書類に関しては所得区分によって異なり、大きく分けると3種類に分かれます。

所得区分が「給与所得」「雑所得」「配当所得」「一時所得」のみの場合、確定申告書Aを使用します。

確定申告書Aの対象となる所得区分は下記の通りです。

| 給与所得 | 会社に雇用され、時間に対して対価を貰う所得で、ボーナスも給与所得です。 |

|---|---|

| 雑所得 | その他所得に区分されない所得で、一回限りの講演の収入や、家にある物をリサイクルで売って得た所得も事業として見なされないので、雑所得に区分されます。 |

| 配当所得 | 株式などに対しての配当を受け取る際の所得。 |

| 一時所得 | たまたま買った馬券が当たったりした場合の所得。 |

確定申告書Aの場合の提出必要書類は下記の2つです。

所得区分の中で、「事業所得」「不動産所得」「利子所得」「譲渡所得」がある場合は、確定申告書Bを使用します。

確定申告書Bの対象となる所得区分は下記の通りです。

確定申告書Bの場合の提出必要書類は下記の3つです。

確定申告書Bの収支内訳書には、経費や雇用状況、専任弁護士や税理士などについて記載する欄があり、特に経費に関しては領収書の保管と帳簿の作成義務があり、どちらも5年間は保管しなければなりません。

領収書と帳簿は、確定申告の際に提出する必要はないですが、税務署から呼び出しされた場合に提出する必要があります。

領収書に関しては、出来ればノートに日付ごとに領収書を張り付けておくと、後で見返しやすいです。

帳簿はエクセルなどにまとめておき、書き方は原則自由ですが、下記4点は明記しておきましょう。

所得区分の中で、申告分離課税に該当する所得がある場合は、「申告書第三表」を使用します。

申告分離課税の対象となる所得区分は下記の通りです。

| 山林所得 | 保有期間5年以上の山林を譲渡した際に発生する所得 |

|---|---|

| 株式等の譲渡による譲渡所得 | 株式等の譲渡によって発生する所得 |

| 先物取引などの雑所得 | FX取引などの先物取引で発生した所得 |

申告分離課税の場合の提出必要書類は下記の3つです。

税務署は平日の午前9時から午後5時頃までしか開いておらず、仕事でいけない場合はどうすればいいのでしょうか。

その場合、

という方法がありますので、ご安心ください。

これからは”個”で生き抜くことを求められる時代で、今までのようにお金のことは会社に任せればいいという状況ではありません。

終身雇用が終わり、年金がいつまで続くかわからない中、将来のお金は自分で守らなければなりません。

特に税金に対しては、何も対策を打たないと、次から次へとあらゆる方法で搾取されてしまいます。

副業の確定申告をきっかけに、少しずつ、お金について勉強をし、しっかりと自分のお金を守れるようにしましょう。

起業のお金周りについて相談したい!

MORE美ではより多くの女性の挑戦を支えるために、お金の専門家であるファイナンシャルプランナーのサポートを無料で提供しております。

全国20地域に支店がありますので、まずは気軽にご相談くださいませ。